نستعرض فى هذه المقالة مراكز الاستثمار النوع الثالث والأخير من أنواع مراكز المسؤولية Responsibility centers.

مراكز الاستثمار Investment Centers

مركز الاستثمار هو دائرة النشاط الذي يتم محاسبة المسؤول عنها (المدير) عن العائد على ما تم استثماره بها من موارد , فهناك الكثير من يعتقد بعد كفاية صافى الربح وحده فى تقييم أداء الأقسام , السبب فى ذلك أن هذا المقياس _أي الربح _ يتجاهل قيمة الأصول المستثمرة فى كل قسم , فلو فرض أن قسم (أ) تمكن من تحقيق صافي ربح قدره 100000 ريال , فى حين أن قسم (ب) تمكن من تحقيق صافى ربح قدره 50000 ريال خلال نفس السنة , من هذا يتضح للوهلة الأولي أن قسم (أ) يفضل قسم (ب) لأنه يحقق صافى ربح أكثر , لكن لو علمنا أن قسم (أ) يستثمر به أصول قيمتها 1000000 ريال , فى حين أن قسم (ب) يستثمر به أصول قيمتها 200000 ريال . فإنه قد يتغير الموقف ذلك أن قسم (أ) يحقق فى هذة الحالة _عائداً على الأصول المستثمرة به 10%(100000 ريال صافي ربحه /1000000 قيمة أصوله ) , فى حين أن قسم (ب) يحقق عائداً على الأصول المستثمرة به قدره 25% (50000 ريال صافي ربحه / 200000 ريال قيمة أصوله ) , و بالتالي نجد أن قسم (ب) و يفضل قسم (أ) من حيث العائد على الأصول المستثمرة بكل منهما , ومن هنا تتضح الحاجة إلي ضرورة توسيع مفهوم مراكز الربحية لتصبح مراكز استثمارية .

أي أنه طبقاً لمفهوم مراكز الاستثمار نجد أن مقياس تقييم الأداء سيتحول من مجرد صافى – كما هو الحال فى مراكز الربحية – إلي معدل العائد على الأصول المستثمرة بالقسم (مركز المسؤولية ) , و يتم حساب معدل العائد على الاصول كما يلي :

العائد على الأصول = مكاسب مركز الاستثمار / أصول مراكز الاستثمارفمثلاً لو أن المكاسب تبلغ 60000 ريال و الأصول تبلغ 400000 ريال , فإن معدل العائد علي الاستثمار يكون فى هذة الحالة 60000/ 400000 = 15% , من هذا يتضح أن صافي ربح مركز الاستثمار (البسط) يعد العنصر الأساسي فى حساب معدل العائد علي الأصول المستثمرة به , ومن ثم تبقي مشاكل تحديد تكاليف و إيرادات _ السابق التعرض لها عند شرح مراكز الربحية _ كل مركز مسؤولية قائمة و هلا نفس الأهمية عند حساب هذا المعدل للاستثمار , أما العنصر الآخر فى حساب معدل العائد على الاستثمار (المقام) فهو قيمة الأموال المستثمرة فى المركز (القسم) .

معايير تحديد مراكز الاستثمار

- مجموع مجمل الأصول total Gross Assets و هو يشمل كافة الأصول المستثمرة بالقسم دون أخذ حسابات هذة الأصول المقابلة Contra Assets Accounts في الاعتبار كمجمع إستهلاك هذه الأصول مثلاً .

- مجموع صافي الأصول Total net Assets و هو يشمل كافة الأصول المستثمرة فى القسم مطروحاً منها حسابات هذة الأصول المقابلة .

- مجموع صافى الأصول المستخدمة Total Net Assets Employed و هو يشمل كافة صافي الأصول المستخدمة فعلاً في القسم بمعني أنه يستبعد من صافي أصول القسم تلك الأصول التي لا تعمل .

- حقوق المساهمين Stockholders Equity و يهتم هذا الأساس بالقاء الضوء على العائد بالنسبة للمستثمرين investors و يشمل مساهمة رأس المال capital فضلاً عن الفائض المحتجز فى المنشأة و يستخدم هذا الأساس فقط بالنسبة للفروع المملوكة كلية للمنشأة و التي تعمل كفروع لهذة المنشأة أو الأصل .

- أسس أخرى إن أي أساس آخر لتحديد قيمة الموارد المستثمرة فى القسم يمكن أن يستخدم شريطة أن ترى الإدارة مناسبته لقياس و تقييم أداء هذا القسم كرأس المال العامل working Capital أو الأصول الثابتة Fixed Assets و غير ذلك من الأسس التي يمكن إستخدامها فى حساب و قياس العائد على الاستثمار .

و عليه فإنه يتضح مما تقدم أن معدلات مختلفة العائد على الاستثمار يمكن أن تحدد لقسم من الأقسام , و ذلك وفقاً للأساس المتبع فى قياس الاستثمار بهذا القسم , و لإيضاح ذلك فإننا نستخدم محل الفهد لبيع الأجهزة الكهربائية بشارع الضليعه بمدينة عنيزة بالقصيم كمثال و الملوك كلية لشركة الفهد لبيع الأجهزة الكهربائية , و هذا المحل يعد قسماً من أقسام الشركة الأم أو الأصل , التي تستخدم معدل العائد على الاستثمار ROI كوسيلة لقياس و تقييم أدائه , إلا أن الشركة لا تعلم أي أسس حساب الاستثمار يكون أفضل فى حساب معدل العائد على الاستثمار بالنسبة لهذا الفرع و توضح القائمة التالية ميزان المراجعة بالنسبة لمحل الفهد فرع الضليعة .

و بالتالي تكون أول خطوة هي حساب صافى الدخل Net Income المحل , و الذي يتحدد بسهولة عن طريق طرح المصروفات 800000 ريال من الإيرادات ريال أي أن صافي دخل المحل يعادل 200000 ريال , أما الخطوة التالية فهي تحديد أساس حساب الاستثمار , و فيما يلي نوضح كيفية حساب معدل العائد علي الاستثمار وفقاً لكافة أسس الاستثمار السابق شرحها

1- مجموع مجمل الأصول و هو أساس يسهل إستخدامه و تفهمه و كما قدمنا من قبل فإن هذا الأساس يتضمن كافة حسابات الأصول دون طرح حسابات هذه الأصول المقابلة كمخصصات إستهلاك هذه الأصول و بالتالي فإنه يجمع أرصدة كافة حسابات الأصول من ميزان المراجعة السابق نجد أنها تعادل 1200000 ريال (75000 ريال نقدية + 75000 ريال مدينين +250000 ريال مخزون + 100000 ريال أراضي +500000 ريال مباني + 200000 ريال معدات ) إذن

معدل الفائدة = صافي الدخل / مجمل الأصول = 200000 / 1200000 = 16.67 %

2- مجموع صافي الأصول قد يكون الاعتماد على مجموع صافي الأصول أكثر فائدة و ضرورة فى حساب معدل العائد على الاستثمار خاصة إذا كانت الأصول قديمة أو تقريباً مستهلكة بالكامل , و يتحدد مجموع صافي الأصول بمجمع أرصدة كافة حسابات الأصول ثم طرح أرصدة الحسابات المقابلة لهذة الأصول و عليه فإذا كان مجموع مجمل الأصول كما اوضحنا من قبل 1200000 ريال , مجموع الحسابات المقابلة 400000 ريال , (250000 ريال مخصص استهلاك مباني + 150000 ريال مخصص استهلاك معدات) فإن مجموع صافي الأصول يعادل 800000 ريال (1200000 ريال – 400000 ريال ) إذن

معدل العائد على الاستثمار = صافي الدخول / صافي الأصول = 200000 /800000 = 25%

3- مجموع صافى الأصول المستخدمة – قد يتصادف أن بعض الأصول المملوكة لمركز المسؤولية لا تستخدم فى عمليات التشغيل بهذا المركز , فمثلاً قد يحدث أن تشتري الشركة أرضاً بقصد بيعها بعد عدة سنوات و تحقيق ربحاً رأسمالياً من وراء ذلك و بالتالي فلو أن هذة الأصول – الغير مستغلة – كانت ذات قيمة ملحوظة فإن هذا يكون من شأنه تخفيض معدل العائد على القيمة المستثمرة فى التشغيل , و عليه فإنه لتفادي هذة المشكلة فإنه يجب حصر أساس الاستثمار فى تلك الأصول المستخدمة فعلاً فى عمليات التشغيل و لايضاح ذلك لنفرض فى مثالنا السابق أن مجموع صافي الأصول و قدره 800000 ريال (كما سبق و حددناه من قبل ) يتضمن أرضاً قيمتها 100000 ريال غير مستخدمة فى عمليات المحل العادية , ومن ثم فإن صافي الأصول المستخدمة فى هذة الحالة يعادل 700000 ريال (80000 ريال مجموع صافي الأصول – 100000 ريال أراضي غير مستخدمة ) و عليه فإن :

معدل العائد على الاستثمار = صافي الدخل / صافى الأصول المستخدمة = 200000 / 700000 = 28.6 %

معدل العائد على الاستثمار = صافي الربح / حقوق الملكية = 200000/500000 = 40%

5- أسس أخري كما قدمنا من قبل هناك عدة أسس أخري لتحديد معدل العائد على الاستثمار ومن ثن يقع على عاتق الادارة ضرورة إستخدام ذلك الاساس الأكثر نفعاً و فائدة لغرض تقييم الأداء و اتخاذ القرارات , فمثلاً قد نجد أن الزيادة السريعة و المضطرة فى تكلفة الحصول على الأصول قد يجعل من التكلفة التاريخية لهذة الأصول أساساً لا معني له فى حساب قيمة الأصول و بالتالي فى حساب معدل العائد علي الاستثمار و تقييم الأداء فلو فرض أن محل الفهد – طبقاً لمثالنا الحالي – قدر أصوله طبقاً لقيمة السوق الحالية بمبلغ 25000 ريال و بالتالي فإن :

معدل العائد على الاستثمار = صافي الربح / قيمة الأصول بأسعار السوق الحالية = 200000 / 2500000 = 8 %

الفائض عن عائد الاستثمار المستهدف Residual income

طبقاً لهذة الطريقة يتم أولاً تحديد معدل مستهدف للعائد على الاستثمار , وبناء عليه يتم تحديد صافي الدخل المستهدف لكل قسم , و الذي بمقارنته بما يحققه القسم من صافي دخل فعلي , يتحدد الفائض أو الزيادة عن عائد الاستثمار المستهدف .و لإيضاح ما تقدم لنفرض أن صافي الدخل المستهدف تحقيقه بمحل الفهد فرع الضليعة هو 20 % كعائد علي صافي أصوله , و بالتالي فإذا كانت صافى أصوله تبلغ 800000 ريال – كما أوضحنا من قبل – فإن صافي الدخل المستهدف يعادل 800000 ريال *20 % = 160000 ريال

الفائض عن عائد الاستثمار المستهدف = صافي الدخل الفعلي – صافي الدخل المستهدف =200000-160000= 4000 ريال

و مما تقدم يلاحظ أن الفائض عن عائد الاستثمار المستهدف هو ناتج تفاعل كل من مفهوم مركز الاستثمار و مفهوم مركز الربحية كما أن أسس حساب الاستثمار .

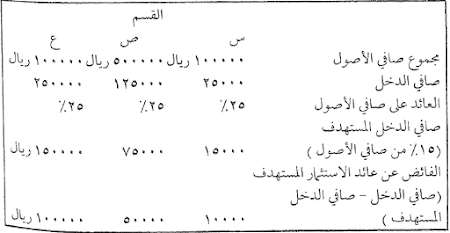

مع هذا فإنه يبقي هناك صعوبة فى استخدام قيم الفائض عن عائد الاستثمار فى إجراء المقارنات بين عدة أقسام , فمثلا لو أن هناك شركة تمارس نشاطها من خلال 3 أقسام (س , ص, ع ) و إن كلا من هذة الأقسام الثلاثة حقق عائداً قدره 25% على مجموع صافي أصول و أنه قد أمكن إجراء التحليل التالي :