يعتبر الشيك مستند يتضمن أمر كتابي صادر من صاحب الحساب "الساحب" إلى المسحوب عليه "البنك" بدفع مبلغ محدد إلي شخص ما.

أطراف الشيك

تتمثل أطراف الشيك إلى ثلاثة

بفرض استلمت المنشأة شيك من العميل بمبلغ 90 ألف جنيه مقابل بيع بضاعة في 21/1

و فى يوم 23/1 قام مسئول الخزينة بتسليم الشيك إلى البنك و فى يوم 27 تم ترحيل تحصيل الشيك على حسابنا طرف البنك.

إذن فليس من المعقول أختصار كل هذه الحركات فى قيد واحد فقط من حساب البنك الى حساب المبيعات.

ولكن هنا لابد من وجود حسابات نظامية و هنفترض هيكون عندا حسابين الاول بأسم شيكات بالخزينة و شيكات تحت التحصيل و ذلك لتحديد مرحلة الشيكات إذا كانت ما زالت في عهدة الخزينة أو تم ايداع فى البنك للتحصيل .

و بالتطبيق على المثال

قيد المبيعات : 90 من حـ/الشيكات بالخزينة إلي حـ/ المبيعات او العميل..

قيد إيداع الشيك بالبنك: 90 من حـ / الشيكات تحت التحصيل إلي حـ / الشيكات بالخزينة

قيد إيداع البنك : 90 من حـ / البنك + من حـ/ أي مصروفات بنكية إلي حـ/ الشيكات تحت التحصيل

ملاحظة .....................................

- الساحب : هو صاحب الحساب الذي يعطر أمر للبنك بدفع مبلغ محدد و يوقع على الشيك.

- المسحوب عليه : هو البنك الذي يقوم بدفع مبلغ الشيك من الحساب الجاري لديه.

- المستفيد : هو الشخص الذي حرر لمصلحته الشيك

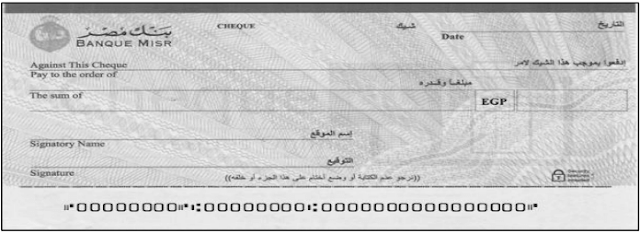

شكل الشيك

و يأخذ الشيك الشكل التالي :الفرق بين تظهير الشيك و تسطير الشيك

تظهير الشيك : عندما تحصل المنشأة على الشيك من أحد عملائها قد تقوم بتظهير هذا الشيك إلى شخص لسداد المبلغ مستحق لهذا الشخص , يقصد بتظهير الشيك قيام المستفيد الأول (المحرر له الشيك) بالتوقيع على ظهر الشيك لشخص آخر يسمى المستفيد , أي بمعنى نقل ملكية الشيك للغير.

تسطير الشيك : هو عمل خطين متوازيين على طرف الشيك و فى هذة الحالة لا يمكن صرف الشيك نقداً و لكن تضاف قيمته إلي حساب المستفيد كما أنه فى حالة تسطير الشيك يصرف الشيك فى تاريخ استحقاقه , و لا يستطيع أي شخص صرفه إلا من حرر له الشيك و هو نوعين :

- التسطير العام : ترك الفراغ بين الخطين و يتم صرفه من أي بنك.

- التسطير الخاص : يكتب إسم البنك بين الخطين و لا يتم صرفه إلا من البنك المذكور فقط.

أنواع الشيكات

- 1- الشيك الاسمي و هو عبارة عن الشيك الذي يجب أن يذكر فيه إسم الشخص الذي سوف يقوم بصرف الشيك أي للمستفيد الأول فقط.

- 2- الشيك لحامله و هو الشيك الذي يكون موجود فيه عبارة لأمر أو لحامله أي الشيك يمكن صرفه من خلال أي شخص و هذا الشيك من عيوبه أنه قابل للضياع و السرقة .

- 3- الشيك المسطر يحتوي على خطين متوازيين على طرف الشيك و فى هذة الحالة لا يمكن صرف الشيك نقداً و لكن تضاف قيمته إلي حساب المستفيد كما أنه فى حالة تسطير الشيك يصرف الشيك فى تاريخ استحقاقه , ولا يستطيع أي شخص صرفه إلا من حرر له و هو نوعين تسطير عام و خاص.

- 4- الشيك المعتمد هو عبارة عن الشيكات التي يقوم البنك بحجز قيمتها مسبقاً ثم يعطيها للعميل الذي يطلب هذه الشيكات بمعنى أن البنك يقوم بحجز قيمة الشيك من حساب العميل ثم يتم إعطائه شيكات محددة بمبلغ معين و السبب من إصدار هذه الشيكات يرجع إلي مشكلة عدم كفاية الرصيد حيث أصبح هناك جهات لا تقبل إلا الشيكات المعتمدة لأن الضامن للشيك هو البنك وليس العميل.

- 5- الشيك المصرفي هو شيك يحرره البنك لأمر المستفيد بوفاء مبلغ معين و يكون المسحوب عليه فى العادة هو الساحب أو أحد فروعه و يتم إصدار هذه الشيكات بناء على طلب عميل البنك الذي يريد تقديمه لشخص ثالث.

- مثال : تكليف البنك بدفع مصاريف الدراسة لأحد الجامعات بالخارج حيث يقوم البنك بإرسال مبلغ الشيك إلي بنك مراسل آخر ثم يقول البنك المراسل بصرف قيمة الشيك إلى المستفيد زي بالظبط الحوالة البريدية.

- 6- الشيك السياحي هو شيك يتميز بالأمان و يحمي حامله من خطر الضياع و السرقة عند السفر و هو عبارة عن الحصول على دفتر شيكات سياحية مقابل إيداع مبلغ معين فى البنك.

المعالجة المحاسبية للشيكات

عملية التسجيل الخاصة بالشيكات حسب الدورة المحاسبية و المستندية و لكن لن تخرج على القيود الأساسية التاليةبفرض استلمت المنشأة شيك من العميل بمبلغ 90 ألف جنيه مقابل بيع بضاعة في 21/1

و فى يوم 23/1 قام مسئول الخزينة بتسليم الشيك إلى البنك و فى يوم 27 تم ترحيل تحصيل الشيك على حسابنا طرف البنك.

إذن فليس من المعقول أختصار كل هذه الحركات فى قيد واحد فقط من حساب البنك الى حساب المبيعات.

ولكن هنا لابد من وجود حسابات نظامية و هنفترض هيكون عندا حسابين الاول بأسم شيكات بالخزينة و شيكات تحت التحصيل و ذلك لتحديد مرحلة الشيكات إذا كانت ما زالت في عهدة الخزينة أو تم ايداع فى البنك للتحصيل .

و بالتطبيق على المثال

قيد المبيعات : 90 من حـ/الشيكات بالخزينة إلي حـ/ المبيعات او العميل..

قيد إيداع الشيك بالبنك: 90 من حـ / الشيكات تحت التحصيل إلي حـ / الشيكات بالخزينة

قيد إيداع البنك : 90 من حـ / البنك + من حـ/ أي مصروفات بنكية إلي حـ/ الشيكات تحت التحصيل

ملاحظة .....................................