قائمة المركز المالي هي عبارة عن صورة للمنشأة في لحظة معينة من حياتها ، تبين الموارد المتاحة لها والاستخدامات التي وجهت إليها هذه الموارد وهي توضح

- الأصول التي تملكها المنشأة وتستعملها لأجل تحقيق الدخل.

- الالتزامات وحقوق المساهمين ، وهو يبين الموارد التي حصلت منها المنشأة على الأموال التي استخدمتها في تمويل موجوداتها المختلفة.

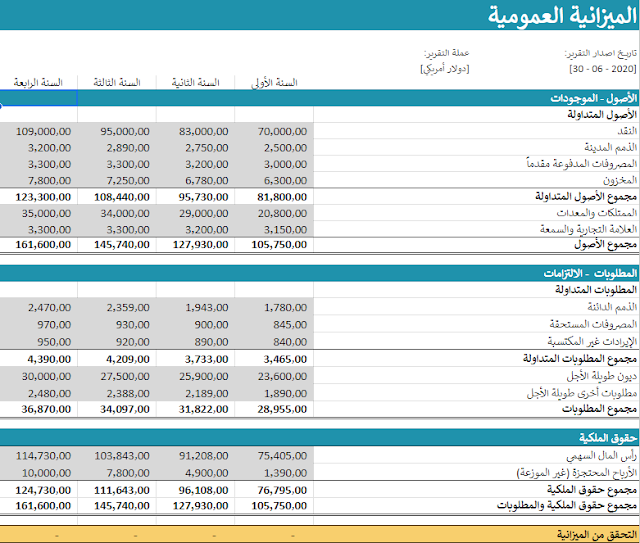

الميزانية وقائمة المركز المالي

أهمية قائمة المركز المالي

وبسبب كون المركز المالي ملخصاً للموقف المالي للمنشأة في لحظة معينة ، فإنها تتصف بالسكون لبيانها للموقف المالي للمنشأة ، في لحظة واحدة فقط ، ولا تصبح بعدها ممثلة لهذا الوضع ، لأن عمليات البيع والشراء والقروض والسداد لا تتوقف وبالتالي تغير الوضع المالي للمنشأة بشكل مستمر. وتتأثر تركيبة المركز المالي بمجموعة من العوامل ، في تركيبة الموجودات تتأثر بمجموعة العوامل التالية :

- طبيعة النشاط الذي تمارسه المنشأة تجارة صناعة، خدمات ).

- أهداف المنشأة كالتركيز على السيولة والربحية والنمو السريع ).

- الشكل القانوني المنشأة فردي، شركة تضامن، شركة مساهمة ).

- طبيعة أسواق المنشأة (سياسات البيع والتوزيع، توافر الاقتراض ).

- فلسفة الإدارة في التمويل التوسع في المديونية أو الاعتماد على الموارد الذاتية ).

شكل الميزانية (قائمة المركز المالي)

وكانت قائمة المركز المالي لإحدى المنشآت كما يلى:عناصر قائمة المركز المالي

يتم تبويب عناصر المركز المالي العمومية من أجل تحقيق الهدف الأساسي من إعدادها ، وهو إعطاء صورة واضحة ، وعادلة لموقف المشروع المالي ، وهذا الأمر استدعى ترتيب عناصرها في مجموعات ملائمة ، يسهل معها الوقوف على حالة المشروع وحقيقته في نهاية الفترة المالية المعنية ، كما تمكن من إجراء التحليلات المالية المناسبة ، معرفة رأس المال العامل ، ونسبة السيولة في التداول وغيرها من النسب المالية الأخرى دون صعوبة .

للمزيد من التفاصيل : يمكنك الاطلاع على تدوينة إعداد القوائم المالية للمبتدئين .

الأصول

الأصول الثابتة وهي أصول مملوكة للمنشأة ومستخدمة في العمل لها عمر إنتاجي أكثر من سنة مالية واحدة وليس في نية المنشأة بيعها ، ويتم استهلاك هذه الأصول باستثناء الأراضي خلال العمر المقدر لكل أصل منها. أهم بنودها ما يلي: الآلات والمعدات المباني الأراضي الأثاث، وغيرها). .

أعمال تحت التنفيذ : هي أصول ثابتة لم تستخدم بعد ، ولم تصبح صالحة للاستخدام فهي أصول تحت الإنشاء لم تكتمل بعد. .

الشهرة : قدرة المنشأة على تحقق أرباح غير عادية تفوق مثيلاتها من المنشآت العاملة في نفس المجال.

ب- الأصول المتداولة : تمثل النقدية والأصول الأخرى التي يتوقع تحصيلها وتحويلها إلى نقدية خلال السنة المالية أو دورة التشغيل أيهما أطول. تشمل الأصول المتداولة مرتبة حسب درجة سيولتها على النقدية، الاستثمارات قصيرة الأجل المدينون وأوراق القبض، المخزون المصروفات المدفوعة مقدماً).

الالتزامات

أ- الالتزامات المتداولة وتتمثل في الديون التي يلزم سدادها في الأجل القصير، تشمل الالتزامات المتداولة (الدائنون، أوراق الدفع إيرادات مدفوعة مقدماً، مصروفات مستحقة، قروض قصيرة الأجل.

ب- الالتزامات طويلة الأجل : وهي الالتزامات واجبة السداد خلال فترة زمنية أكثر من سنة مالية وتشمل: القروض طويلة الأجل. السندات وأوراق الدفع طويلة الأجل.

حقوق الملكية

وتتكون مما يلي: .

1 رأس المال أسهم عادية + أسهم ممتازة).

2. الاحتياطيات احتياطي) إجباري + احتياطي اختياري)

3. الأرباح المحتجزة

للمزيد من التفاصيل : يمكنك الاطلاع على تدوينة حقوق الملكية .

معادلات نموذج قائمة المركز المالي

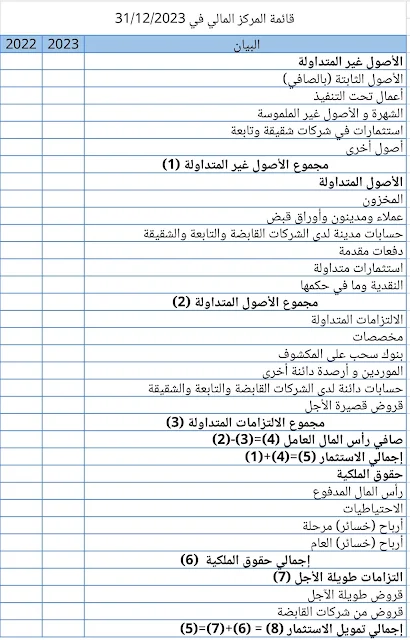

طبقاً إلى تبويب قائمة المركز المالي السابق (كما بالصورة) فهو يسهل عملية دراسة المراكز المالية من حيث تمويل الاستثمار.و لذلك فيتم تقسيم قائمة المركز المالي إلى قسمين

القسم الأول : إجمالي الاستثمار

1- الأصول غير المتداولة.

2- الأصول المتداولة.

3- الالتزامات المتداولة

و هنا ينتهي القسم الأول من قائمة المركز المالي ويتم إحتسابه البند الـ 4 و 5.

4- صافي رأس المال العامل = إجمالي الأصول المتداولة - إجمالي الالتزامات المتداولة

5- إجمالي الاستثمار = صافى رأس المال العامل + إجمالي الأصول غير المتداولة

القسم الثاني : إجمالي تمويل الاستثمار

6- حقوق الملكية.

7- الالتزامات غير المتداولة (طويلة الآجل).

8- إجمالي تمويل الاستثمار = حقوق الملكية + الالتزامات غير المتداولة

و هنا فإن اجمالي الاستثمار (القسم الأول) = يساوي إجمالي تمويل الاستثمار (القسم الثاني)